Pengantar Teori Ekonomi Makro

Pengantar Teori Ekonomi Makro

Dosen Pengampu : Bayu Pramutoko,SE,MM

I. Pendahuluan

Secara umum, ilmu ekonomi mempunyai kegunaan lantaran ia memberikan petunjuk-petunjuk mengenai kebijaksanaan apa yang bisa diambil untuk menanggulangi suatu permasalahan ekonomi tertentu. Ekonomi makro, sebagai satu cabang dan ilmu ekonomi, berkaitan dengan permasalahan kebijaksanaan tertentu, yaitu permasalahan kebijaksanaan makro.

Tugas pengendalian makro ialah juga mengusahakan supaya perekonomian bisa bekerja dan tumbuh secara seimbang, terhindar dan keadaan-keadaan yang bisa mengganggu keseimbangan umum tadi. Pengelolaan yang lebih khusus atas masing-masing sektor perekonomian bukan pecahan dan kiprah pengendalian makro, meskipun menjaga keseimbangan antara masing-masing sektor termasuk di dalam kiprah tersebut.

II. Permasalahan Ekonomi Makro

Secara garis besar, permasalahan kebijaksanaan makro meliputi dua permasalahan pokok:

a. Masalah jangka pendek atau masalah stabilisasi. Masalah ini berkaitan dengan bagaimana “menyetir” perekonomian nasional dan bulan ke bulan, dan triwulan ke triwulan atau dan tahun ke tahun, supaya terhindar dan tiga “penyakit makro” utama yaitu:

1) inflasi,

2) pengangguran dan

3) ketimpangan dalam neraca pembayaran.

b. Masalah jangka panjang atau masalah pertumbuhan. Masalah ini ialah mengenai bagaimana kita “menyetir” perekonomian kita supaya ada keserasian antara pertumbuhan penduduk, pertambahan kapasitas produksi, dan tersedianya dana untuk investasi. Pada asasnya masalahnya juga berkisar pada bagaimana menghindari ketiga penyakit makro di atas, hanya perpektif waktunya ialah lebih panjang (lima tahun, sepuluh tahun, atau bahkan dua puluh lima tahun).

Dalam analisa jangka pendek faktor-faktor berikut ini kita anggap tidak berubah atau tidak bisa kita ubah:

(a) Kapasitas total dan perekonomian kita. Kegiatan investasi dalam jangka pendek, masih mungkin dilakukan, tetapi ha nya dalam arti khusus, yaitu sebagai pengeluaran investasi berupa penambahan stok barang jadi, setengah jadi atau pun barang mentah di dalam gudang para pengusaha, dan pengeluaran oleh perusahaan-perusahaan untuk pembelian barang-barang modal (mesin-mesin, konstruksi gedung-gedung dan sebagainya). Tetapi yang perlu diingat, “jangka pendek” yang kita maksud di sini ialah begitu pendek sehingga pengeluaran (pembelian) barang-barang modal tersebut beleum bias menambah kapasitas produksi dalam periodesasi tersebut. (Yaitu mesin-mesin sudah dibeli tapi belum dipasang).

(b) Jumlah penduduk dan jurnlah angkatan kerja. Dalam suatu triwulan misalnya, jumlah-jumlah mi simpel bisa dianggap tidak berubah.

(c) Lembaga-lembaga sosial, politik, dan ekonomi yang ada.

Selanjutnya dari segi teori, apabila kita ingin “menyetir” perekonomia kita dalam jangka pendek, kita harus melaksanakan kebijaksanaan-kebijaksanaan yang bersifat jangka pendek pula, contohnya dengan jalan :

1. menambah jumlah uang yang beredar,

2. menurunkan bunga kredit bank,

3. mengenakan pajak import,

4. menurunkan pajak pendapatan atau pajak penjualan,

5. menambah pengeluaran pemerintah,

6. mengeluarkan obligasi negara dan sebagainya.

Kebijaksanaan-kebinksanaan semacam ini mempunyai ciri umum bahwa kesemuanya bisa dilakukan tanpa harus mengubah ketiga factor tersebut di atas.

Jadi seandainya kita menginginkan kenaikan produksi dalam jangka pndek, kita bisa melakukannya dengan, misalnya:

1. memperlancar distribusi bahan-bahan mentah kepada para produsen,

2. mendorong pcngusaha untuk mempergunakan pabrik-pabriknya secara lebih intensif (menambah giliran kerja/shift),

3. memberikan kerja lembur kepada para karyawan dan sebagainya.

Kehijaksanaan-kebijaksanaan semacam mi bisa menaikkan arus produksi barang/jasa tanpa mengubah ketiga faktor di atas. Kesemuanya ini ialah kebijakilnaan-kebijaksanaan jangka pendek. Dan kebijaksanaan-kebijaksanaan semacam inilah yang sering diandalkan untuk tujuan stabilisasi.

Meskipun demikian perlu kita catat di sini bahwa dalam praktek yang berkaitan antara masalah jangka pendek dan masalah jangka panjang, ialah sangat erat, terutama bagi negara-negara sedang berkembang. Dengan lain kata, kita seringkali tidak bisa mengkotakkan secara terang mana yang jangka pendek dan mana yang jangka panjang.

Di banyak negara-negara sedang berkembang, kita tidak bisa melaksanakan kebijaksanaan stabilisasi yang terlepas dan kebijaksaanaan pembangunan ekonomi (jangka panjang). Seringkali kebijaksanaa-kebijaksanaan jangka pendek yang kita sebutkan di atas, meskipun kita Iaksanakan secara setepat-tepatnyapun, tidak bisa menghilangkan secara tuntas penyakit makro, mirip inflasi dan pengangguran yang diderita oleh masyarakat dalam jangka pendek. Sebabnya ialah bahwa di negara-negara tersebut seringkali penyakit iniflasi dan pengangguran tersebut berakar pada sebab-sebab “sturuktural,” yaitu pada faktor-faktor yang hanya bisa berubah atau diubah dalam jangka panjang dan biasanya melalui pembangunan ekonomi dan social.

III. Kerangka Analisa makro

Setelah kita mengetahui duduk duduk kasus mengenai masalah -masalah pokok apa yang dikaji dalam ekonomi makro, maka pertanyaan selanjutnya ialah mengetahui bagaimana mengaji masalah- masalah tersebut sehingga bisa diperoleh jawaban yang diinginkan.

Terdapat dua aspek utama dan kerangka analisa ini. Yang pertarna ialah aspek mengenai “apa” yang disebut kegiatan ekonomi makro dan “di mana” kegiatan tersebut dilakukan. Yang kedua ialah aspek mengenai “siapa” pelaku-pelakunya.

a. Empat pasar Makro

Dalam analisa ekonomi makro kita melihat kegiatan ekonomi nasional secara lebih menyeluruh dibanding dengan apa yang kita pelajari dalam ekonomi Mikro. Kita tidak lagi melihat pasar beras, pasan blue jeans, pasar rokok kretek, pasar Honda secana sendiri-sendiri. mi sesuai dengan pengertian mengenai “pengendalian umum” di alas. Di sini kita melihat pasar-pasar tersebut dan pasar-pasar barang/jasa lainnya sebagai satu pasar besar, yang kita ben nama “pasar barang”. Tetapi dalam ekonomi makro kita tidak hanya mempelajani satu pasar ini saja. Perekonomian nasional kita lihat sebagai suatu sistem yang terdiri dan empat pasar besar yang saling bekerjasama satu sama lain, yaitu:

(a) Pasar Barang

(b) Pasar Uang

(c) Pasar Tenaga Kerja

(d) Pasar Luar Negeri

Di pasar luar negeri permintaan akan barang ekspor kita he. sama dengan penawaran akan barang tersebut menentukan harga rata-rata ekspor kita dan kuantitas atau volume ekspor, Harga – harga dikalikan volume ekspor memberikan penerimaan devisa ekspor. Di pasar yang sama permintaan masyarakat kita akan barang-barang impor dan menentukan harga rata-rata impor dan ‘ volume impor. Juga di sini, harga rata-rata dikalikan volume import memberikan pengeluaran devisa kita untuk impor barang-barang/jasa tersebut. Untuk pasar luar negeri, seringkali menggabungkan pasar eksport dan pasar impor dan mengamai apa yang terjadi dengan:

(a) Neraca Perdagangan, yaitu penerimaan devisa ekspor dikurangi pengeluaran devisa untuk import atau Neraca Pembayaran apabila kila ingin pula mengetahui wacana ajaran keluar-masuknya modal

(b) Dasar Penukaran Luar Negeri(terms of trade), yaitu harga rata-rata ekspor kita dibagi dengan harga rata-rata impor kita.

(c) Cadangan Devisa, yaitu persediaan devisa yang kita pun pada awal tahun plus saldo neraca pembayaran.

Dalam teori ekonomi makro mempelajari faktor-faktor apa yang mempengaruhi P dan Q di masing-masing pasar. Karena P dan Q tersebut ialah hasil pertemuan (atau perpotongan) antara kurva permintaan dan kurva penawaran, maka ini berarti bahwa teori ekonomi makro pada pokoknya mempelajari faktor-faktor apa yang mempengaruhi posisi kurva permintaan dan penawaran di masingmasing pasar.

Selanjutnya dengan diketahuinya faktor-faktor ini dan pengaruhnya terhadap posisi kurva permintaan dan penawaran, maka kita selanjutnya bisa menanyakan faktor-faktor mana di antara semua factor-faktor tersebut yang bisa dipengaruhi oleh pemerintah melalui kebijaksanaan-kebijaksanaan ekonominya. Dengan demikian kita bisa mengetahui kebijaksanaan-kebijaksanaan mana yang bisa digunakan oleh pemerintah untuk mempengaruhi P dan Q di masing-masing pasar. Inilah tujuan selesai dan mempelajari teori makro, yaitu untuk digunakan sebagai petunjuk bagi pemilihan atau perumusan kebijaksanaan.

b.Lima Pelaku Makro

Dalam teori makro kita menggolongkan orang-orarig atau lembaga-lembaga yang melaksanakan kegiatan ekonomi menjadi limo kelompok besar, yaitu:

(a) Rumah Tangga,

(b) Produsen,

(c) Pemerintah,

(d) Lembaga-lembaga Keuangan,

(e) Negara-negara Lain.

Kegiatan dan kelima kelompok pelaku ini serta kaitannya dengan keempat pasar di atas dimana :

> Permintaan :

1. Pengeluaran konsumsi oleh Rumah Tangga

2. Belanja barang oleh Pemerintah

3. Investasi oleh Perusahaan

4. Ekspor ke luar negeri

5. Kebutuhan tenaga kerja oleh Pemerintah

6. Kebutuhan tenaga kerja oleh Perusahaan

7. Kebutuhan uang tunai dan kredit

8. Kebutuhan Rumah Tangga akan uang tunai

9. Kebutuhan Perusahaan-perusahaan Asing akan rupiah

> Penawaran

1. Hasil produksi dalam negeri

2. Impor dan luar negeri

3. Tenaga kerja yang disediakan oleh Rumah Tangga

4. Suplai uang kartal

5. Tabungan Rumah Tangga

6. Suplai uang giral

7. Suplai dana luar negeri.

* Kelompok Rumah Tangga melaksanakan kegiatan-kegiatan pokok seperti:

(a) mendapatkan penghasilan dan para produsen dan “penjualan” teraga kerja mereka (upah), deviden, dan dan menyewakan tanah hak milik mereka.

(b) mendapatkan penghasilan dari forum keuangan berupa bunga atas simpanan-simpanan mereka;

(c) membelanjakan penghasilan tersebut di pasar barang (sebagai konsumen);

(d) menyisihkan sisa dan penghasilan tersebut untuk ditabung pada lembaga-lembaga keuangan;

(e) membayar pajak kepada pemerintah;

(f) masuk dalam pasar uang sebagai “peminta” (demanders) lantaran kebutuhan mereka akan uang tunal untuk contohnya transaksi sehari-hari.

**Kelompok Produsen melaksanakan kegiatan-kegiatan pokok berupa:

(a) memproduksikan dan menjual barang-barang/jasa-jasa (yaitu sebagai supplier di pasar barang);

(b) Menyewa/menggunakan faktor-faktor produksi yang dimiliki oleh kelompok rumah tangga untuk proses produksi;

(c) menentukan pembelian barang-barang modal dan stok barang-barang lain (selaku investor masuk dalam pasar barang sebagai peminta atau demander);

(d) meminta kredit dan forum keuangan untuk membiayai investasi mereka (sebagai demander di pasar uang);

(e) membayar pajak.

***Kelompok Lembaga Keuangan meliputi semua bank-bank dan lembaga-lembaga keuangan lainnya kecuali bank sentral (Bank Indonesia), Kegiatan mereka berupa:

(a) mendapatkan simpanan/deposito dan rumah tangga;

(b) menyediakan kredit dan uang giral (sebagai supplier dalam pasar uang).

(c) Pemerintah (termasuk di dalamnya bank sentral) melaksanakan kegiatan berupa:

– menarik pajak eksklusif dan tak langsung;

– membelanjakan penerimaan negara untuk membeli barang-barang kebutuhan pernerintah (sebagai demander di pasar barang),

– meminjam uang dan luar negeri;

– menyewa tenaga kerja (sebagai demander di pasar tenaga kerja);

– menyediakan kebutuhan uang (kartal) bagi masyarakat (sebagai supplier di pasar uang).

Negara-negara lain:

(a) menyediakan kebutuhan barang impor (sebagai supplier di pasar barang);

(b) membeli hasil-hasil ekspor kita (sebagai demander di pasar barang);

(c) menyediakan kredit untuk pemerintah dan swasta dalam negeri;

(d) membeli dan pasar barang untuk kebutuhan cabrng perusahaannya di Indonesia (sebagai investor);

(e) masuk ke dalam pasar uang dalam negeri sebagai penyalur uang (devisa) dan luar negeri (sebagai supplier dana) dan sebagai peminta kredit dan uang kartal rupiah untuk kebutuhan cabang-cabang perusahaan mereka di Indonesia (demander akan dana). (Singkatnya, sebagai penghubung pasar uang dalam negeri dengan pasar uang luar negeri).

IV Teori-teori Makro

DASAR FILSAFAT TEORI KEYNES

Menghadapi masalah depresi dan pengangguran yang begitu hebat, kaum sosialis di negara-negara Barat menyampaikan bahwa kesalahannya terletak pada sistem perekonomian itu sendiri, yaitu sistem laissez faire atau liberalisme atau kapitalisme. Selama kita masih mempercayakan pengelolaan perekonomian kita pada para rodusen swasta yang perdefinisi hanya bertujuan mengejar laba mereka pribadi, maka depresi, pengangguran, dan juga inflasi akan tetap menjadi penyakit perekonomian yang menghantui Kita dan waktu ke waktu. Penyakit-penyakit ini ialah konsekuensi logis dan sistem kapitalisme. Mereka (kaum sosialis) mengusulkan perombakan sistem perekonornian menjadi sistem sosialis, yaitu sistem di mana faktor-produksi tidak lagi bisa dirniliki oleh pengusaha swasta, tetapi hanya bisa dimiliki oleh negara (masyarakat). Semua kegiatan produksi dikuasai negara, yang dalam teori paling tidak, mengutamakan kepentingan masyarakat di atas kepentingan pribadi/golongan. Motif mengejar laba bukan lagi sebagai motif utama untuk menggerakkan produksi (seperti dalam sistem kapitalis).

“Obat” semacam ini ternyata dianggap terlalu drastis, dan orang-orang di negara-negara Barat yang sudah begitu usang terbiasa dengan kebebasan berusaha tidak banyak yang bisa menerimanya. Mengubah sistem semacam itu berarti mengubah cara hidup dan ke biasaan hidup yang sudah mendarah daging pada mereka. Tentunya ada “obat” yang tidak terlalu pahit yang bisa menolong sistem perekonomian mereka. Keynes ada pada posisi yang unik dalam se jarah pemikiran ekonomi Barat, lantaran pada saat-saat krisis ideologi semacam itu ia bisa memperlihatkan suatu pemecahan yang merupakan “jalan tengah”.

Keynes menyampaikan bahwa untuk menolong sistem perekonomian negara-negara tersebut, orang harus bersedia meninggalkan ideologi laissez faire yang murni yang terkandung dalam pemikiran Klasik. Tidak bisa tidak, demikian Keynes, Pemerintah harus melaksanakan lebih banyak campur tangan yang aktif dalam mengendalikan perekonomian nasional. Pendapat bahwa peranan Pemerintah dalam kegiatan ekonomi harus seminimal mungkin sehingga tidak merongrong hak asasi manusia, kebebasan berusaha dan mengabdikan pada bekerjanya “natural laws”, haruslah ditinggalkan atau pling tidak diubah. Keynes beropini bahwa kegiatan produk dan pemilikan faktor-faktor produksi, masih tetap bisa dipercayakan kepada pengusaha swasta, tetapi kini pemerintah wajib melaksanakan kebijaksanaan yang aktif untuk mempengaruhi gerak perekonomian.

Dalam masa depresi misalnya, Pemerintah harus bersedia (atau diperbolehkan) untuk melaksanakan program-program dan kegiatan-kegiatan yang eksklusif bisa menyerap tenaga kerja yang tidak sanggup memperoleh pekerjaan di sektor swasta, meskipun hal itu hanya bisa dilaksanakan dengan menimbulkan defisit di anggaran belanja negara. (Perlu ditekankan di sini bahwa pada waktu itu sistem anggaran beda yang seimbang ialah satu-satunya sistem yang dianggap terbaik bidang pengelolaan keuangan negara). Sebaliknya, bila terjadi inflasi yang disebabkan lantaran permintaan masyarakat akan barang barang/jasa melebihi apa yang bisa diproduksikan dengain kapasita yang ada, Pemerintahpun harus bersedia mengurangi pengeluarannya sehingga terjadi surplus dalam anggaran belanjanya. Surplus anggaran ini bisa merupakan rem bagi permintaan masyarakat yang hiperbola tadi. Yang perlu digarisbawahi di sini ialah bahwa Pemerintah harus bersedia melaksanakan kebijaksanaan secara aktif dan sadar. Keynes tidak percaya akan kekuatan hakiki dari sistem laissez faire untuk mengkoreksi diri sendiri, yaitu untuk kembali kepada posisi “full employment” secara otomatis. Full enployment merupakan sesuatu yang hanya bisa dicapai dengan tindakan-tindakan terencana, dan bukan sesuatu yang akan tiba dengan sendirinya. Inilah inti dan ideologi Keynesian isme.

PASAR BARANG

Kemungkinan Kelebihan Produksi. Keynes menolak Hukum Say. Menurut Keynes kelebihan produksi secara umum bisa terjadi. elebihan permintaan ini terjadi bila permintaan masyarakat akan barang-barang/jasa tidak cukup kuat. Demand yang ada tidak cukup untuk menyerap supply yang ditawarkan. Bagaimana ini bisa terjadi? Pada asasnya Keynes masih mendapatkan pendapat Say bahwa setiap proses produksi mempunyai jawaban ganda, yaitu menghasilkan output dan menghasilkan pen ghasilan kepada masyarakat sebesar nilai output tersebut.

Dengan demikian pada suatu waktu tertentu daya beli memang tersedia dalam jumlah yang cukup di masyarakat untuk “membeli” barang/jasa yang diproduksikan. Tetapi daya beli yang dimiliki oleh masyarakat tersebut tidak selalu harus sama dengan daya beli yang betul-betul dibelanjakan oleh masvarakat di pasar barang. Dengan kata lain, sebagian dan daya beli tersebut mungkin betul-betul diterjemahkan menjadi permintaan efektif di pasar barang. Tetapi sebagian lain dan daya beli tersebut mungkin akan ditabung oleh masyarakat. Menabung tidak menambah permintaan efektif di pasar barang. Makara tidak seluruh penghasilan (daya beli) yang diperoleh masyarakat secara eksklusif diter jemahkan menjadi permintaan efektif. Di sinilah Keynes berbeda dengan Say. Say menyampaikan bahwa seluruh penghasilan tersebut karenanya akan diterjemahkan menjadi permintaan efektif, dus tidak akan ada kekurangan permintaan efektif, dan mustahil ada kelebihan produksi secara menyeluruh.

Untuk mengambarkan pendapat Keynes secara lebih terang kita anggap hanya ada dua sektor: sektor rumah-tangga dan sektor pro dusen. Keynes menyampaikan bahwa sebagian dari penghasilan yang tidak dibelanjakan oleh sektor rumah-tangga (yaitu yang ditabung pada lembaga-lembaga keuangan) tidak menimbulkan permintaan efektif. Hanya apabila daya beli yang ditabung tersebut dipinjamkan oleh forum keuangan kepada sektor produsen untuk membiayai “investasi” mereka, maka daya beli tersebut bermetamorfosis permintaan efektif di pasar barang. (Kita ingat bahwa “investasi” di artikan sebagai pembelian barang-barang oleh para produsen untuk keperluan penambahan stok di gudang mereka dan untuk keperluan ekspansi kapasitas produksi mereka, yaitu pembelian mesin-mesin, pembangunan gedung-gedung dan sebagainya). Makara terang bahwa pada suatu waktu tidak ada jaminan bahwa seluruh daya beli yang ditabung tersebut akan diterjemahkan menjadi permintaan efektif d pasar barang. Semuanya mi tergantung kepada apakah para pr dusen mau mempergunakan daya beli yang ditabung pada Iembag forum keuangan tersebut untuk pembelian barang-barang (inve tasi). Kalau contohnya para produsen hanya mau mempergunakai separoh dan tabungan tersebut, maka ini berarti bahwa permintaa,’ efekt di pasar barang berjumlah kurang dan nilai dan seluruh out put yang ditawarkan di pasar tersebut, Dengan lain kata, tida semua barang yang diproduksjkan akan terbeli (jadi ada ke1ebiha produksi umum).

Apa yang terjadi kemudian bila tidak semua barang yang diproduksikan dalam suatu periode (misalnya, triwulan) bisa terbeli? ada dua jawaban yang bisa terjadi.

– Pertama, para produsen akan nengu rangi produksi mereka untuk periode berikutnya. Jadi, GDP dalani triwulan berikutnya turun.

– Kedua, dan ini bisa terjadi bersamaan dengan jawaban pertama tersebut, harga-harga barang turun. Sesuat dengan aturan penawaran dan permintaan biasa, bila permintaan lebih kecil dan penawaran, maka harga cenderung untuk turun.

Sampai berapa jauh kekurangan perrnintaan efektif akan meng akibatkan turunnya GDP (dalam periode berikutnya) dan hingga berapa jauh akan menurunkan harga, sangat tergantung khususnya pada apakah harga-harga barang cukup fleksibel ke bawah (yaitu bisa turun). Dalam kenyataan memang ada barang yang harganya sulit untuk turun, meskipun ada kelebihan produksi. ( yang harga jualnya ditentukan atas dasar biaya pro duksi biasanya tidak mau turun, meskipun terjadi kelebihan pro duksi barang-barang tersebut). Kalau demikian halnya, maka kekurangan permintaan efektif tersebut akan lebih banyak menimbulkan penurunan produksi (GDP) dalam periode beri kutnya.

Apabila seandainya harga-harga cukup fleksibel ke bawah. maka harga-harga akan turun cukup jauh, sehingga permintaan akan barang-barang tersebut mulai naik kembali. (Ingat aturan permintaan biasa, yang menyampaikan bahwa kalau harga sesuatu barang turun maka jumlah yang dirninta naik). Makara kalau harga cukup flek sibel maka penurunan produksj (GDP) pada periode berikutny tidak akan sebesar kalau harga-harga tidak mau turun. Jadi, lebih s dikit orang-orang yang dipecat dan pekerjaan mereka (yaitu, Ieh sedikit jawaban penganggurannya) Perlu ditekankan lagi di sini bahw rnekanisme atau proses pembiasaan dengan harga yang fleksibel inilah yang terlalu diandalkan oleh kaum Kiasik, sehingga mereka percaya bahwa kalau saja harga-harga fleksibel maka depresi, atau penurunan GDP (dan selanjutnya pengangguran) akan terkoreksi secara otomatis.

Kemungkinan Kekurangan Produksi. Keadaan sebaliknya, yaitu kekurangan produksi secara umum juga mungkin terjadi. Kalau para produsen ternyata memutuskan untuk melaksanakan investasi dalam jumlah yang lebih besar daripada daya beli yang ditabung oleh ma syarakat, maka permintaan efektif (oleh sektor rumah tangga dan sektor produsen) di pasar barang menjadi lena/u besar dibanding dengan nilai output yang tersedia di pasar. Yang perlu diingat di sini ialah bahwa besar kecilnya permintaan efektif (total) sangat tergan tung pada keputusan para konsumen (rumah tan gga) men genai besar pen geluaran konsumsinya dan keputusan para produsen men genai besarnya in vest asi yang mereka in gin Iaksanakan dalam periode tersebut

Mengenai keputusan pengeluaran konsumsi rumah-tangga, Keynes beropini bahwa keputusan tersebut cukup stabil dan biasanya hanya berubah apabila tingkat pendapatan rumah-tangga berubah. Menurut ia (dan ini memang didukung oleh kenyataan), yang sulit diterka ialah sikap produsen dalam pengeluaran investasinya. Oleh alasannya ialah itu, dalam praktek, gejolak pengeluaran investasi inilah yang sangat menentukan gejolak GDP (dan kesempatan kerja).

Seandainya pengeluaran investasi yang diinginkan para produsen (investor) ternyata lebih besar daripada dana yang ditabung oleh sektor rumah-tangga, maka mi berarti bahwa permintaan efektif lebih besar daripada nilai output yang tersedia. Dalam masalah kele bihan permintaan efektif ini, berapa besar kelebihan permintaan efektif dalam periode kini akan menimbulkan kenaikan GDP dan berapa besar akan menimbulkan kenaikan harga, tergantung pada tersedianya kapasitas produksi yang belum terpakai dalam masyarakat. Bila masih cukup banyak kapasitas produksi (pabrik pabrik) yang belum bekerja secara penuh, maka kelebihan permintaan efektif tersebut akan menimbulkan kenaikan produksi (GDP) pada periode berikutnya tanpa menaikkan harga-harga (atau harga harga mungkin naik sedikit sekali). Tetapi apabila ternyata bahwa pabrik-pabrik sudah bekerja secara penuh, maka kelebihan permin taan efektif tersebut tidak bisa diimbangi dengan kenaikan produksi (GDP), sehingga kelebihan permintaan tersebut akan diterjemahkan seluruhnya menjadi kenaikan harga-harga atau inflasi.Berikut ini kita akan melihat secara garis besar kerangka analisis dan teori makro dan Keynes.

Pasar Uang

Teori makro Klasik mempunyai dasar filsafat bahwa perekonomian yang didasarkan pada sistem bebas-berusaha (laissez faire) ialah self-regulating, artinya mempunyai kemampuan untuk kembali ke posisi keseimbangannya secara otomatis. OIeh alasannya ialah itu pemerintah tidak perlu campurtangan.

Di pasar barang sifat self-regulating ini dicerminkan oleh adanya proses yang otomatis membawa kembali ke posisi GDP yang menjamin full-employment, apabila lantaran sesuatu hal perekonomian tidak pada posisi ini. Landasan dan keyakinan ini adalah

(a) berlakunya Hukum Say yang menyatakan bahwa: “Supply creates its own demand,” dan

(b) anggapan bahwa semua harga fleksibel.

1. Di pasar tenaga kerja, dalam jangka pendek hanya ada pengangguran sukarela. Tetapi pengangguran inipun hanya bersifat sementara, lantaran apabila harga-harga turun (termasuk tingkat upah), maka konsumsi dan produksi akan kembali lagi ke tingkat semula (yaitu tingkat full employment).

2. Di pasar uang, kaum Klasik mempunyai Teori Kuantitas, yang menyatakan bahwa permintaan akan uang ialah proporsional dengan nilai transaksi yang dilakukan masyarakat. Di pasar mi ditentukan tingkat harga umum; apabila jumlah uang yang beredar (penawaran akan uang) naik maka tingkat harga pun naik.

Dalam sistem standar kertas, tidak ada proses otomatis yang menstabilkan tingkat harga. Di sini kaum Kiasik melihat satu-satunya peranan makro pemerintah, yaitu mengendalikan jumlah uang yang beredar sesuai dengan kebutuhan transaksi masyarakat.

Di dalam sistem standar emas, ada prosedur otomatis yang menjamin kestabilan harga. Di sini peranan pemeriniah tidak dianggap perlu. Karena jumlah uang (emas) yang beredar otomatis menyesuaikan dengan kebutuhan masyarakat.

Di pasar luar negeri, prosedur otomatis menjamin keseimbangan neraca perdagangan melalui:

(a) prosedur Hume, dalam sistem standar emas, atau

(b) prosedur kurs devisa mengambang, dalam sistem standar kertas.

Sementara itu Campur tangan pernerintah tidak diperlukan. Penjelasan wacana pasar uang dapt dijelaskan sebagai berikut :

1. Pasar uang ialah pertemuan antara permintaan akan uang dengan penawaran akan uang. Permintaan akan uang adalali kebutuhan masyarakat akan uang tunai untuk menunjang k giatan ekonominya. Sedangkan penawaran akan uang ialah jumlah uang yang disediakan oleh pemerintah dan bank-banl yaitu seiuruh uang kartal dan uang giral yang beredar.

2. Menurut Keynes, permintaan akan uang bersumber pada 3 macam kebutuhan akan uang: (a) kebutuhan transaksi, (b) kebutuhan berjaga-jaga dan (c) kebutuhan spekulasi. Ketiga macan kebutuhan ini disebut 3 alasan mengapa orang memerlukan uang.

3. Permintaan akan uang untuk transaksi ditentukan oleh(a) vol me output yang ditransaksikan (yaitu GDP nil) dan (b) tingkai harga umum. Dalam hal mi Keynes tidak berbeda dengan kaum Klasik, Pasar uang untuk berjaga-jaga relatif kecil.

4. Permintaan untuk spekulasi (yang membedakan teori Key dengan teori Kuantitas) ialah permintaan akan uang tunai un tuk tujuan memperoleh keuntungan. Caranya ialah dengan “berspekulasi” dalam pasar obligasi (surat berharga). Apabila harga obligasi diharapkan untuk naik di masa mendatang, mak orang akan membeli obligasi dengan uang tunainya han in un berarti uang tunai yang ketika mi ia ingin pegang (untuk tujual spekulasi) berkurang. Sebaliknya, apabila harga obligasi diha rapkan turun, maka permintaannya akan uang tunai ketika ini bertambah lebih bahagia menjual obligasi yang ia pegang memperoleh atau memegang uang tunai sekarang.

5. Hubungan antara harga obligasi dan tingkat bunga yang berla ku ialah berkebalikan. Harga obligasi naik sama saja artiny dengan tingkat bunga turun. Sebaliknya, harga obligasi turun berarti tingkat bunga naik.

6. Bila harga obligasi diharapkan naik, ini berarti bahwa harga obligasi ketika ini dianggap terlalu rendah. Bila harga obliga harapkan turun, ini berarti bahwa harga obligasi ketika ini dengan harga tertinggi.

Kebijaksanaan Moneter

Kebijakan moneter ialah tindakan pemerintah (atau bank sentral) untuk mempengaruhi situasi makro yang dilaksanakan melalui pasar uang. Ini ialah definisi umum dari kebijakan moneter yang bisa diartikan sebagai tindakan makro pemerintah dengan cara mempengaruhi proses penciptaan uang.Dengan mempengaruhi proses penciptaan uang, pemerintah bisa mempengaruhi :

1. jumlah uang beredar.

2. tingkat bunga yang berlaku dipasar uang. Melalui tingkat bunga pemerintah bisa mempengaruhi :

1. pengeluaran investasi

2. tingkat harga (P) dan GDP

Di sini kita menyoroti mata rantai yang pertama, yaitu antara kebijaksanaan moneter dengan M Khususnya kita menanyakan tindakan-tindakan apakah yang bisa dilakukan Pemerintah (bank sentral) untuk mempengaruhi M (uang beredar)

Untuk menjawab pertanyaan ini kita perlu merangkum kesimpulan-kesimpulan pokok mengenai proses penciptaan uang di atas. Pertama, kita simpulkan bahwa jumlah uang beredar (Ms) ditentukan oleh dua faktor, yaitu:

(a) besarnya jumlah uang inti (H) yang tersedia, dan

(b) besarnya koefisien pelipat uang,

Kedua, kita simpulkan bahwa besarnya uang inti dipengaruhi oleh empat faktor, yaitu:

(a) keadaan neraca pembayaran (surplus atau defisit)

(b) keadaan APBN (surplus atau defisit)

(c) perubahan kredit eksklusif Bank Indonesia

(d) perubahan kredit likuiditas Bank Indonesia.

Secara umum kita menyampaikan bahwa pemerintah bisa mempengaruhi Ms apabila pemerintah bisa mempengaruhi nilai pelipat uang dan/atau jumlah uang inti.

Apa yang bisa dilakukan pemerintah untuk mempengaruhi Ms ialah apa yang bisa dilakukan pemerintah untuk mempengaruhi variabel-variabel di sebelah kanan persamaan (8) ini. Man kita lihat satu per satu. Kita sebutkan di atas bahwa u (= K/Ms) tidak ditentukan oleh pemerintah, tetapi diputuskan oleh masyarakat. Tetapi bekerjsama pemerintah masih bisa mempengaruhi uang secara tidak langsung. Misalnya apabila bank-bank pemerintah rneningkatkan bunga yang dibayar kan untuk deposito atau giro, maka kemugkinan uang menurun (artinya, orang lebih suka memegang uang giral daripada uang kartal). Dengan demikian money multiplier naik dan M naik. Dalam hal ini kita menyampaikan bahwa tingkat bunga untuk deposito dan giro ialah instrumen kebijaksanaan moneter yang bisa digunakan pemerintah untuk mempengaruhi M lewat u.

Bagaimana dengan v (= R/D)? Kita singgung di atas bahwa selain itu pemerintah bisa mempengaruhi v melalui penentuan cash-ratio atau reserve requirement. Apabila pemerintah ingin mengekang M pemerintah bisa meningkatkan cash-ratio. sehingga v meningkat, yang selanjutnya akan memperkecil nilai koefisien pelipat uang. Sebaliknya, cash-ratio bisa diturunkan apabila pemerintah menginginkan untuk memperbesar M Oleh alasannya ialah itu cash-ratio kita katakan pula sebagai suatu instrumen kebijaksanaan moneter.

Sebenarnya pemerintah masih bisa mempengaruhi v (jumlah Uang Giral) dengan cara lain, yaitu dengan mempengaruhi excess reserve yang dipegang bank. Bagaimana caranya? Satu cara utama ialah dengan mengubah tingkat bunga yang dikenakan oleh bank sentral atas pinjaman yang diberikannya kepada bank-bank. (Ingat bank sentral ialah “banknya bank” atau bankers’ bank, artinya ia bisa memberikan pinjaman kepada bank-bank apabila mereka membutuhkan tam materi likuiditas). Untuk pinjaman semacam ini bank-bank harus membayar bunga. Tingkat bunga ini dikenal dengan nama discount rate.

Apabila discount rate dinaikkan maka bank-bank cenderung untuk menambah excess reservenya, alasannya ialah mereka tidak ingin terlalu mengandalkan dana bank sentral untuk memenuhi kebutuhan likuiditas yang tak terduga lantaran cara itu menjadi terlalu mahal. Akibatnya v (jumlah Uang Giral) meningkat dan pelipat uang menurun. Sebaliknya, apabila discount rate ( pengurangan rata-rata) rendah, maka bank merasa cukup kondusif memegang excess reserve yang kecil, lantaran sewaktu-waktu mereka memerlukan dana untuk mengatasi masalah likuiditasnya mereka bisa memperoleh dana bank sentral dengan biaya murah. Akibatnya v (jumlah Uang Giral) turun, sehingga pelipat uang meningkat. Makara discount rate ialah juga instrumen ke bijaksanaan moneter bagi pemerintah (bank sentral).

Pemerintah bisa pula mempengaruhi Ms dengan cara mempengaruhi H (uang inti). Dengan cara: pemerintah bisa mempengaruhi neraca pembayaran Dengan menggalakkan ekspor (misalnya, dengan memberi ran sangan ekspor berupa penurunan pajak ekspor atau pemberian akta Ekspor) dan mengurang impor. (misalnya dengan menaikkan bea masuk), pemerintah bisa membuat surplus neraca pembayaran. ini akan menambah uang inti yang tersedia di masyarakat, Sehingga Ms meningkat. Makara pajak ekspor, Sertifikat Ekspor, bea masuk, ialah instrumen kebijaksanaan moneter.

Pemerintah bisa dengan lebih eksklusif mempengaruhi APBN . Apabila dikehendaki Ms meningkat, APBN bisa dibentuk defisit. baliknya, apabila M dikehendaki turun, maka APBN harus dibentuk surplus. Jadi, APBN ialah juga instrumen kebijaksanaan moneter. Demikian pula pemerintah bisa mempengaruhi M (uang bereedar) dengan mengendalikan kredit eksklusif dan kredit likuiditas bank sentralnya, contohnya dengan memutuskan batas maksimum yang bisa diberi n (credit ceiling) atau dengan menaikkan (atau menurunkan) tingkat bunga kredit bank.

Sebenarnya ada banyak sekali variasi instrumen lain yang bisa digunakan pemerintah untuk mempengaruhi Ms lewat baik money multiplier maupun jumlah uang inti. Apa yang kita sebutkan di atas ada beberapa instrumen-instrumen pokoknya. Kita tidak bicarakan instrumen-instrumen lain tersebut di sini, lantaran lebih cocok untuk bahas dalam Ekonomi Moneter.

KEBIJAKSANAAN FISKAL

Kebijaksanaan fiskal ialah kebijaksanaan yang kedua dibidang pengendalian makro adalah. Kebijaksanaan moneter dan kebijaksanaan fiskal ialah dua kebijaksanaan yang merupakan alat utama bagi perencana ekonomi nasional untuk mengendalikan keseimbangan makro perekonomiannya. Keduanya sangat erat berkaitan satu sama lain, sehingga dalam praktek yang sering dijumpai ialah kebijaksanaan fiskal yang juga mempunyai konsekuensi-konsekuensi moneter atau kebijaksanaan moneter dengan konsekuensi-konsekuensi fiskal. Kebijaksanaan-kebijaksanaan semacam ini mungkin lebih cocok disebut ‘kebijaksanaan fiskal-moneter”.

Pembahasan ini diawali mengenai hubungan antara APBN dan kebijaksanaan fiskal. Hal ini sejalan dengan pengertian umum bahwa kebijaksanaan fiskal ialah kebijaksanaan yang dilaksanakan lewat APBN. Dalam pecahan selanjutnya kita akan meneliti apakah imbas dan suatu “kebijaksanaan fiskal”, yang dicerminkan oleh suatu struktur APBN tertentu, ter hadap perekonomian. Akhirnya kita akan mengambil sebuah contoh untuk memperlihatkan bagaimana kita bisa memperkirakan imbas dan suatu kebijaksanaan fiskal dengan memakai aijabar sederhana.

APBN DAN KEBIJAKSANAAN FISKAL

Pengaruh kebijaksanaan fiskal terhadap perekonomian bisa dianalisa dalam dua tahap yang berurutan, yaitu:

(a) Bagaimana suatu kebijaksanaan uiskal diterjemahkan men jadi suatu APBN dan

(b) Bagaimana APBN tersebut mempengaruhi perekonomian.

Dalam pecahan mi kita akan mengaji tahap (a). Khususnya kita akan membahas makna dan suatu kebijaksanaan fiskal dilihat dari struktur pos-pos APBN.

APBN mempunyai dua sisi, yaitu sisi yang mencatat pengeluaran dan sisi yang mencatat penerimaan. Sisi pengeluaran mencatat semua kegiatan pemerintah yang memerlukan uang untuk pelaknaannya. Dalam praktek macam pos-pos yang tercantum di sisi ini sangat beraneka ragam dan mencerminkan apa yang ingin dilaknakan pemerintah dalam programnya. Untuk tujuan pembahasan

Dibagian lain terdiri dan pos utama, yaitu:

1. Pengeluaran pernerintah untuk pembelian barang/jasa,

2. pengeluaran pemerintah untuk honor pegawainya,

3. pengeluaran pemerintah untuk transfer payments yang ini liputi misalnya, pembayaran subsidi/bantuan Iangsung kepada banyak sekali golongan masyarakat, pembayaran pensiun, pembayaran bunga untuk pinjaman pemerintah kepada masyarakat.

Semua pos pada sisi pengeluaran tersebut memerlukan dana untuk melaksanakannya. Sisi penerimaan memperlihatkan darimana dana yang dibutuhkan tersebut diperoleh. Ada empat sumber utama untuk memperoleh dana tersebut, yaitu:

(a) pajak (berbagai macam),

(b) pinjaman dan bank sentral,

(c) pinjaman dan masyarakat dalam negeri,

(d) pinjaman dan luar negeri.

Dahulu pajak ialah satu-satunya sumber untuk pembiayaan kegiatan pemerintahan. Tidak ada pajak tidak ada kegiatan pemerintahan. Sekarang, pajak masih merupakan sumber keuangan negara yang paling penting bagi semua negara di dunia. Namun bagi pemerintah di negara-negara modern ada bebeapa cara lain untuk memperoleh dana tambahan. Yang pertama, pemerintah bisa “meminjam” dana dan bank sentralnya, mirip halnva seseorang mengambil kredit dart bank. Tetapi ada satu perbedaan penting antara kredit bank sentral kepada pemerintah dengan kredit bank kepada seseorang atau perusahaan. Perbedaan ini ialah bahwa bank sentral hanya bisa memberikan kredit dengan jalan membuat uang inti (reserve money). Bank sentral tidak bisa membuat uang giral mirip bank-bank umum biasa, alasannya ialah “uang giral” bank sentral.

Dan penambahan uang inti (L berarti (lewat money multiplier) penambahan jumlah uang beredar (L OIeh alasannya ialah itu dalam ungkapan yang lebih populer, pemberian kredit bank sentral kepada pemerintah ialah identik dengan pencetakan uang baru. (Yang lebih sempurna bekerjsama ialah penciptaan uang inti baru).

Cara lain untuk memperoleh dana ialah meminjam dan masyarakat dalam negeni. Caranya ialah dengan mengeluarkan obligasi dan menjualnya di pasar uang dalam negeri*). Bila masyarakat (termasuk bank-bank) membeli surat berharga ini maka pemerintah memperoleh dana yang semula ada di tangan masyarakat (dan sebagai gantinya, masyarakat memegang obligasi pemerintah). Cara ini disebut open market operations (operasi pasar terbuka). Biasanya bank sentral bertindak sebagai “agen” pemerintah dalam melaksanakan open market operations. Cara ini hanya bisa dilakukan di negara-negara yang sudah mempunyai pasar surat berharga (bursa imbas dan saham) yang sudah maju. Bagi negara-negara sedang berkem bang pasar semacam itu belum berkembang, sehingga kebijaksanaan open market operations hanya mempunyai kegunaan yang terbatas. Bagi negara-negara maju, open market operations ialah suatu cara pembelanjaan keuangan negara yang sangat penting.

Cara yang terakhir untuk memperoleh dana ialah dengan meminjam dan luar negeri. Yang dilakukan di sini ialah “mengambangkan” obligasi pemerintah di pasar uang luar negeri (misalnya, pemerintah Indonesia telah menjual obligasinya di pasar uang Hamburg dan Tokyo). Dalam hal mi pemerintah Indonesia mendapatkan dana (dalam bentuk matauang abnormal atau “devisa”) dan si pembeli di luar negeri menerirna surat tanda berhutang (“obligasi”) pemenintah Indonesia (beserta janji kapan membayar kembali dan dengan bunga beberapa). Cara mi lebih cocok apabila pemerintah membutuhkan dana dalam bentuk devisa (misalnya, untuk membiayai kebutuhan impornya).

Cara di atas ialah untuk memperoleh “kredit komersial” dan luar negeri, yaitu pinjaman dengan bunga mirip yang berlaku di pasar pada ketika itu. Bagi beberapa negara, kredit komersial mungkin mungkin dirasa cukup berat, dilihat dan persyaratan pembayaran bunga maupun jangka waktu pengembaliannya. Khusus bagi negara sedang berkembang tersedia kemungkinan untuk memperoleh “kredit lunak”, yaitu pinjaman dengan bunga di bawah bunga yang berlaku di pasar uang dan dengan jangka waktu yang lebih longgar.*)

Pemberi kredit ini ialah pemerintah negara-negara maju yang memang mempunyai kegiatan untukmembantu pembangunan negara negara berkembang, yaitu negara-negara “donor”, dan forum lembaga keuangan internasional yang bertujuan membantu negara negara berkembang (seperti Bank Dunia, Asian Development Bank, Dana Moneter Internasional (IMF), dan sebagainya).

Sebagai contoh, APBN suatu negara bisa berbentuk mirip berikut: APBN, Negara X, 1981/1982 (dalam Rp milyar), Dari segi pembukuannya, APBN selalu seimbang: pengeluaran total ialah 2.300 dan penerimaan total juga 2.300. Perubahan kebijaksanaan fiskal ditunjukkan oleh adanya perubahan jumlah untuk masing-masing pos. Meskipun jumlah total (pengeluaran dan penerimaan) sama, kita bisa mempunyai kebijaksanaan fiskal yang berbeda apabila struktur angka-angka untuk pos-pos APBN berbeda. Dan memang, kita tidak bisa melihat imbas dan suatu APBN hanya dengan melihat nilai totalnya saja. (sebab nilai ini berdasarkan prinsip akuntansinya harus selalu seimbang). Kita bisa menyampaikan bahwa APBN defisit, surplus atau seimbang dalam arti hemat hanya apabila kita meneliti struktur angka-angkanya.

Ada beberapa pengertian yang berbeda mengenai apa yang di maksud suatu APBN defisit, surplus atau seimbang. Masing-masing pengertian mempunyai arti hemat (dan implikasi makro) yang berbeda satu sama lain. Kita harus menentukan pengertian yang sesuai dengan tujuan analisa kita atau dengan problema yang kita soroti. Contoh di atas (dengan kriteria manapun) memperlihatkan situasi APBN defisit. Pengertian yang “paling ketat” menyampaikan bahwa defisit APBN terjadi apabila seluruh pengeluaran pemerintah tidak bisa didanai oleh sumber keuangan negara yang paling utama, yaitu pajak. Dalam contoh di atas, pengeluaran total ialah 2.300 sedang penerimaan pajak hanya 1.200, jadi terjadi defisit (dalam pengertian ini) sebesar 1.100.

Pengertian defisit yang kedua dan yang “kurang ketat” menyampaikan bahwa APBN defisit apabila penerimaan pajak plus pinjaman pemerintah dan masyarakat dalam negeri tidak mencukupi untuk membiayai seluruh pengeluaran pemerintah. Dalam contoh di atas, pajak plus pinjaman mi berjumlah 1.400, sehingga terjadi defisit (dalam pengertian ini) sebesar 900.

Mengapa pinjaman dan masyarakat dalam negeni dianggap sebagai sumber dana yang “wajar”? Pertama, lantaran ini ialah pinjaman pemerintah terhadap warganya sendiri, sehingga ada perasaan bahwa pinjaman ini “wajar”. Alasan kedua, yang secara hemat lebih penting, ialah bahwa pinjaman semacam ini tidak menambah jumlah uang beredar di dalam negeri, lantaran dana yang diperoleh pemerintah ialah dana yang sebelumnya ada di ta ngan masyarakat (yaitu, hanya terjadi pengalihan hak penggunaan dana yang tersedia). Ciri ini mempunyai implikasi penting bagi imbas kebijaksanaan fiskal terhadap perekonomian (seperti yang akan kita bahas nanti).

Pengertian yang paling “lunak” mengenai defisit APBN menga takan bahwa defisit APBN hanya terjadi apabila pajak + pinjaman dan masyarakat dalam negeri + pinjaman dan luar negeri tidak mencukupi untuk membiayai seluruh pengeluaran pemerintah. Dengan lain perkataan, defisit APBN terjadi apabila pemerintah harus meminjam dan bank sentral atau, secara populer, harus men cetak uang gres untuk membiayai pengeluarannya. Dalam contoh di atas, defisit berdasarkan pengertian ini ialah 300.

Berbagai pengertian mengenai APBN surplus dan seimbang juga bisa digolongkan sejalan dengan pengertian mengenai defisit di atas. Kesimpulan umum mengenai uraian kita hingga ketika mi adah bahwa kita harus berhati-hati dan mempunyai konsepsi terang mengu nai pengertian mana yang kita maksud apabila kita menyampaikan te jadi defisit atau surplus APBN. Selain itu terang pula dan uraian di atas bahwa cara membiayai pengeluaran pemerintah menentukan sekali jawaban APBN terhadap perekonomian. Bermacam-macam pengeluaran sangat menentukan pula imbas APBN terhadap perekonomian Hanya melihat angka “total”nya saja, kita tidak bisa menilai konsekuensi APBN bagi perekonomian.

I N F L A S I

Inflasi merupakan salah satu masalah ekonomi yang banyak mendapatkan perhatian para pemikir ekonomi. Pada asasnya inflasi merupakan gelaja ekonomi yang berupa naiknya tingkat harga.

Definisi inflasi :

Inflasi ialah kecenderungan dari harga-harga untuk meningkat secara umum dan terus menerus. Kenaikan harga dari satu atau dua barang saja tidak sanggup disebut inflasi kecuali bila kenaikan itu meluas (atau menimbulkan kenaikan) kepada barang lainnya. Kebalikan dari inflasi disebut deflasi.

Indikator Inflasi :

· Indeks Harga Konsumen (IHK) merupakan indikator yang umum digunakan untuk menggambarkan pergerakan harga. Perubahan IHK dari waktu ke waktu memperlihatkan pergerakan harga dari paket barang dan jasa yang dikonsumsi masyarakat. Dilakukan atas dasar survei bulanan di 45 kota, di pasar tradisional dan modern terhadap 283-397 jenis barang/jasa di setiap kota dan secara keseluruhan terdiri dari 742 komoditas.

· Indeks Harga Perdagangan Besar merupakan indikator yang menggambarkan pergerakan harga dari komoditi-komoditi yang diperdagangkan di suatu daerah.

Didasarkan kepada sumber penyebabnya, berdasarkan Soediyono R. : inflasi sanggup digolong-golongkan sebagai berikut:

(a) Inflasi permintaan. Istilah untuk inflasi semacam ini antara lain ialah demand-pull inflation. inflasi tarikan permintaan dan demand inflation.

(b) inflasi penawaran. lstilah lain yang hanyak digunakan untuk inflasi sernacam mi ialah cost-push inflation dan supply inflation.

(c) Inflasi campuran, yaitu inflasi yang mempunyai baik unsur demand pull maupun cost push. Inflasi semacam ini sering disebut mixed inflation.

Inflasi Permintaan

Sebagai langkah pertama macam inflasi yang merupakan pusat perhatian kita ialah inflasi permintaan, yang ini terkenal dengan sebutan demand full inflation. Seperti tersirat dalam namanya, inflasi permintaan timbul sebagai jawaban dan meningkatnya permintaan agregatif. Ada beberapa Icon atau model analisis ekonomi yang sanggup dimasukkan ke dalam kategori inflasi permintaan. Beberapa di antaranya yang uraian singkatnya disajikan di bawah mi ialah:

(a) pendekatan teori kuantitas uang,

(b) pendekatan celah inflasi,

(c) pendekatan IS-LM, dan

(d) pendekatan permintaan -penawaran agregatif

1. Inflasi Permintaan dengan Pendekatan Teori Kuantitas Uang

Teori kuantitas uang beropini bahwa naik-turunnya tingkat harga disebabkan oleh naik-turunnya jumlah uang yang beredar dalam perekonomian. Sebagai jawaban dan meningkatnya jumlah saldo kas yang dimiliki oleh rumah-rumah tangga dikarenakan oleh meningkatnya jumlah uang yang beredar, angka banding antara jumlah saldo kas dengan besarnya pendapatan dirasakan menjadi terlalu tinggi. Untuk mengurangi kelebihan saldo kas tersebut, berdasarkan teori kuantitas uang, rumah tangga akan eksklusif menggunakannya untuk memperbesar pengeluaran konsumsi mereka. ini dengan sendirinya menimbulkan meningkatnya permintaan agregatif.Dengan mendasarkan kepada asumsi kesempatan kerja penuh atau full employment, maka meningkatnya permintaan agregatif akan menimbulkan naiknya tingkat harga. Dengan kata lain, terjadilah inflasi.

Sebagai jawaban dan adanya inflasi nilai positif saldo kas akan menurun. Proses inflasi terus terjadi hingga tercapai keadaan di mana angka banding antara jumlah saldo kas positif dengan pendapatan positif kembali ke ketinggian semula. Inflasi akan terhenti di sini, kecuali kalau terjadi lagi penambahan jumlah uang yang beredar.

2. Inflasi Permintaan dengan Pendekatan Analisa Celah inflasi

Masalah celah inflasi atau inflationary gap bahwa inflation gap terjadi apabila besarnya investasi yang terjadi melebihi penabungan atau saving pada tingkat pendapatan fuII-employmen, pernyataan tersebut sempurna kalau diterapkan untuk perekonomian tertutup. dalam keadaan di mana besarnya permintaan agregati,f yaitu hasil penjumlahan (C + 1 + G + X — M), melebihi kapasitas produksi nasional, yang biasa disebut juga full-employment income.

3. Inflasi Permintaan dengan Pendekatan IS-LM

Menerangkan inflasi dengan memakai pendekatan IS-LM tersebut ialah bahwa masing-masing dimaksudkan untuk mengambarkan dua hal, yaitu:

(a) penentuan tingkat pendapatan nasional ekuilibrium,

(b) penentuan tingkat harga dengan tingkat pendapatan nasional ekuilibrium mirip yang uraian atau perhitungannya disajikan oleh butir .

Oleh lantaran semua variahel yang diperhatikan dalam analisis silang Keynes tersebut. mengenai pengukurannya semuanya sama, yaitu masing-masing diukur dalam rupiah per satuan waktu. Analisis IS-LM di lain pihak sebagian dan vaniabelnya; yaitu variabel investasi dan variabel permintaan uang untuk spekulasi, ditentukan oleh tingkat bunga, yang pengukurannya tidak dalam rupiah per satuan waktu, melainkan dalam persentase persatuan waktu.

Menurut Boediono : Kedua macam inflasi yaitu inflasi permintaan dan inflasi penawaran itu jarang sekali dijumpai dalam praktek dengan bentuk yang murni. Pada umumnya, inflasi Yang tenjadi di banyak sekali negara di dunja ialah kombinasi dan kedua macam inflasi tersebut, dan seringkali keduanya saling memperkuat satu sama lain. Atau disebut inflasi adonan yang mempunyai baik unsur demand—pull maupun cost—push. Inflasi semacam ini sering disebut mixed inflation.

Penggolongan Yang ketiga ialah berdasarkan asal dari inflasi Di sini kita bedakan:

(1) inflasi Yang berasal dan dalam negeri (domestic Inflation)

(2) Inflasi Yang berasal dan luar negeri (imported inflalion)

Inflasi yang berasal dan dalam negeri timbul contohnya lantaran defisit anggaran belanja yang didanai dengan pencetakan uang baru, panenan Yang gagal dan sebagainya Infiasi yang berasal dan luar negeri ialah inflasi Yang timbul lantaran kenaikan harga-harga (yaitu, inflasi) di luar negeri atau di Negara negara tetangga berdagang dengan negara kita. Akibat kenaikan harga barang barang yang kita Inpor :

(1) secara eksklusif kenaikan indeks biaya hidup lantaran sebagian dan barangbarag yang tercakup di dalamnya berasal dan impor.

(2) secara tidak eksklusif menaikkan indeks harg melalui kenajkan ongkos produksj (dan kemudian, harga jual) dan berbagal barang Yang menggufl materi mentah atau mesin-mesin yang harus di impor (cost inflation).

(3) secara tidak eksklusif menimbulkan kenaikan harga di dalam negeri lantaran ada kemungkinan (tetapi ini tidak harus demikian) kenaikan harga barang-barang impor kenaikan Pengeluaran Pemerintah dan swasta yang berusaha mengimbangi kenaikan harga impor tersebut disebut demand inflation.

“Penularan’ inflasi dan luar negeri ke dalam negeri bisa pula lewat kenaikan harga barang-barang ekspor dan kanal saluran hanya sedikit berbeda dengan penularan lewat kenaikan harga barang-barangg impor :

(1) Bila harga barang-barang ekspor ,seperti kopi, teh , naik, maka indeks biaya hidup akan naik pula alasannya ialah banang-barang ini eksklusif masuk dalam daftar barang-barang yang tercakup dalam indeks harga.

(2) Bila harga barang- barang ekspor (seperti kayu, karet timah dan sebagainya) naik, maka ongkos produksi dan barang-barang yang memakai barang-barang tersebut dalam produksinya (perumahan, sepatu, kaleng dan Sebagainya) akan naik, dan kemudian harga jualnya akan naik pula (cost-inflation).

(3) Kenaikan harga barang-barang ekspor berarti kenaikan penghasilan eksportir (dan juga para produsen barangbarang ekspor tersebut). Kenaikan penghasilan ini kemudian akan dibelanjakan untuk membeli barang-banang (baik dan dalam maupun luar negeri). Bila jumlah barang yang tersedia di pasar tidak beitambah, maka harga-harga barang lain akan naik pu1a (demand inflation).

Penularan inflasi dan luar negeri ke dalam negeri ini terang lebih gampang terjadi pada negara-negara yang perekonomiannya terbuka, yaitu yang sektor perdagangan luar negerinya penting (seperti Indonesia, Korea, Taiwan, Singapura, Malaysia dan sebagainya ). Namun berapa jauh penularan tersebut terjadi juga tergantung kepada kebijaksanaan penierinlah yang diambil. Dengan kebijaksanaan-kebijaksanaan moneter dan perpajakan tertentu pemerintah bisa menetralisir kecenderungan inflasi yang berasal dan luar negeri.

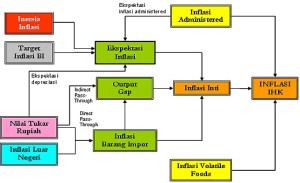

Disagregasi Inflasi :

1. Inflasi Inti >Yaitu inflasi yang dipengaruhi oleh faktor fundamental:

– Interaksi permintaan-penawaran

– Lingkungan eksternal: nilai tukar, harga komoditi internasional, inflasi kawan dagang

– Ekspektasi Inflasi dari pedagang dan konsumen

– Interaksi permintaan-penawaran

– Lingkungan eksternal: nilai tukar, harga komoditi internasional, inflasi kawan dagang

– Ekspektasi Inflasi dari pedagang dan konsumen

2. Inflasi non Inti >Yaitu inflasi yang dipengaruhi oleh selain faktor fundamental. Dalam hal ini terdiri dari :

1. Inflasi Volatile Food.

Inflasi yang dipengaruhi shocks dalam kelompok materi masakan mirip panen, angguan alam, gangguan penyakit.

Inflasi yang dipengaruhi shocks dalam kelompok materi masakan mirip panen, angguan alam, gangguan penyakit.

2. Inflasi Administered Prices

Inflasi yang dipengaruhi shocks berupa kebijakan harga Pemerintah, mirip harga BBM, tarif listrik, tarif angkutan, dll

Inflasi yang dipengaruhi shocks berupa kebijakan harga Pemerintah, mirip harga BBM, tarif listrik, tarif angkutan, dll

Determinan Inflasi

Inflasi timbul lantaran adanya tekanan dari sisi supply (cost push inflation), dari sisi permintaan (demand pull inflation), dan dari ekspektasi inflasi. Faktor-faktor terjadinya cost push inflation dapat disebabkan oleh depresiasi nilai tukar, dampak inflasi luar negeri terutama negara-negara partner dagang, peningkatan harga-harga komoditi yang diatur pemerintah (administered price)1 , dan terjadi negative supply shocks2 akibat musibah dan terganggunya distribusi.

Faktor penyebab terjadi demand pull inflation adalah tingginya permintaan barang dan jasa relatif terhadap ketersediaannya. Dalam konteks makro ekonomi, kondisi ini digambarkan oleh output riil yang melebihi output potensialnya atau permintaan total (agregate demand) lebih besar dari pada kapasitas perekonomian. Sementara itu, faktor ekspektasi inflasi dipengaruhi oleh sikap masyarakat dan pelaku ekonomi apakah lebih cenderung bersifat adaptif atau forward looking. Hal ini tercermin dari sikap pembentukan harga di tingkat produsen dan pedagang terutama pada ketika menjelang hari-hari besar keagamaan (lebaran, natal, dan tahun baru) dan penentuan upah minimum regional (UMR).

TIMBULNYA INFLASI

“inflasi” semata-mata suatu tanda-tanda ekonomi, dimana kecenderungan harga-harga untuk naik secara bersamaan. Sebab-sebab timbulnya inflasi khusus dari segi ekonomi; dan penentuan sebab-sebab “ekonomis obyektif” ini mungkin bukanlah kiprah yang paling sukar. Biasanya kita harus melampaui batas-batas ilmu ekonomi dan memasuki bidang ilmu sosiologi dan ilmu politik.

Masalah inflasi dalam arti yang lebih luas bukan semata-mata masalah ekonomi, tetapi masalah sosio-ekonomi-politis. Ilmu ekonomi membantu kita ntuk mengidentifikasikan sebab-sebab obyektif dari inflasi, contohnya saja lantaran pemerintah mencetak uang terlalu hanyak. Kalau kita mempertanyakan mengapa pemerinlah harus mencetak uang, meskipun mereka tahu bahwa tindakan tersebu menimbulkan inflasi .seringkali jawabannya terletak di bidang sosial politik.

Secara garis besar ada 3 kelompok teori mengenai inflasi, masing-masing menyoroti aspek-aspek tertentu, Ketiga teori ini adalah:

1. Teori kuantitas

2. Teori Keynes

3. Teori Strukturalis

Teori Kuantitas ialah teori yang paling bau tanah mengenai inflasi, namun teori ini (yang akhir-akhir ini mengalami penyempurnaan-penyempurnaan oleh kelompok mahir ekonomi Universitas Chicago) masih sangat mempunyai kegunaan untuk mengambarkan proses inflasi di zaman modern in terutama di negara-negara yang sedang berkembang. Teori ini menyoroti peranan dalam proses inflasi yaitu :

(a) jumlah uang yang beredar

(b) psikologi (harapan) masyarakat mengenai kenaikan harga-harga (expectations).

Inti dari teori ini ialah sebagai berikut:

1. Inflasi hanya bisa terjadi kalau ada penambahan volume uang yang beredar (apakah berupa penambahan uang kartal atau penambahan uang giral tidak menjadi soal). Tanpa ada kenaikan jumlah uang yang beredar, insiden seperti, misalnva, kegagalan panen, hanya akan menaikkan harga-harga untuk semenlara waktu saja. Penambahan jumlah uang menyerupai “bahan bakar” bagi api inflasi. Bila jumlah uang tidak ditambah, inflasi akan berhenti dengan sendirinya, apapun alasannya ialah musabab awal dan kenaikan harga tersebut.

2. Laju inflasi ditentukan oleh laju pertambahan jumlah uang yang beredar dan oleh psikologi (harapan) masyarakat mengenai kenaikan harga-harga di masa mendatang.

Terdapat 3 kemungkinan keadaan. Keadaan yang pertama adalah bila masyarakat tidak (atau belum) mengharapkan harga-harga untuk naik pada bulan-bulan mendatang. Dalam hal mi, sebagian besar dan penambahan jumlah uang yang beredar akan diterima oleh masyarakat untuk menamhah likuiditasnya (yaitu, memperbesar pos Kas dalam buku neraca para anggota masyarakat). ini berarti bahwa sebagian besar dan kenaikan jumlah uang tersebut tidak dibelanjakan untuk pembelian barang. berarti bahwa tidak akan ada kenaikan permintaan yang berarti akan barang-barang, jadi tidak ada kenaikan harga barang-barang (atau harga-harga mungkin naik sedikit sekali).

Dalam keadaan mirip ini, kenaikan jumlah uang yang beredar sebesar 10% diikuti oleh kenaikan harga-harga sebesar, contohnya 1 %. Keadaan ini biasanya dijumpai pada waktu inflasi masih gres mulai dan masyarakat masih belum sadar bahwa inflasi sedang berlangsung.

A. Tugas Bank Indonesia Sebagai Bank Sentral ialah :

Sesuai dengan UU No. 23 Tahun 1999 wacana Bank Indonesia sebagaimana telah diubah dengan UU No. 3 Tahun 2004 tujuan Bank Indonesia ialah mencapai dan memelihara kestabilan nilai rupiah (Pasal 7). Amanat ini memberikan kejelasan kiprah bank sentral dalam perekonomian, sehingga dalam pelaksanaan tugasnya Bank Indonesia sanggup lebih fokus dalam pencapaian “single objective”-nya.

Yang dimaksud dengan kestabilan nilai rupiah adalahKestabilan nilai rupiah tercermin dari tingkat inflasi dan nilai tukar yang terjadi. Tingkat inflasi tercermin dari naiknya harga barang-barang secara umum. Faktor-faktor yang mempengaruhi inflasi sanggup dibagi menjadi 2 macam, yaitu :

1. tekanan inflasi yang berasal dari sisi permintaan

2. tekanan inflasi yang berasal dari sisi penawaran.

Dalam hal ini, BI hanya mempunyai kemampuan untuk mempengaruhi tekanan inflasi yang berasal dari sisi permintaan, sedangkan tekanan inflasi dari sisi penawaran (bencana alam, animo kemarau, distribusi tidak lancar, dll) sepenuhnya berada diluar pengendalian BI. Oleh lantaran itu, untuk sanggup mencapai dan menjaga tingkat inflasi yang rendah dan stabil, dibutuhkan adanya kerjasama dan komitmen dari seluruh pelaku ekonomi, baik pemerintah maupun swasta. Tanpa dukungan dan komitmen tersebut pasti tingkat inflasi yang sangat tinggi selama ini akan sulit dikendalikan. Selanjutnya nilai tukar rupiah sepenuhnya ditetapkan oleh kekuatan permintaan dan panawaran yang terjadi di pasar. Apa yang sanggup dilakukan oleh BI ialah menjaga supaya nilai rupiah tidak terlalu berfluktuasi secara tajam.

B. Pentingnya kestabilan harga

Pentingnya pengendalian inflasi didasarkan pada pertimbangan bahwa inflasi yang tinggi dan tidak stabil memberikan dampak negatif kepada kondisi sosial ekonomi masyarakat.

1. Pertama, inflasi yang tinggi akan mengakibatkan pendapatan riil masyarakat akan terus turun sehingga standar hidup dari masyarakat turun dan karenanya menjadikan semua orang, terutama orang miskin, bertambah miskin.

2. Kedua, inflasi yang tidak stabil akan membuat ketidakpastian (uncertainty) bagi pelaku ekonomi dalam mengambil keputusan.

Pengalaman empiris memperlihatkan bahwa inflasi yang tidak stabil akan menyulitkan keputusan masyarakat dalam melaksanakan konsumsi, investasi dan produksi, yang pada karenanya akan menurunkan pertumbuhan ekonomi. Ketiga, tingkat inflasi domestik yang lebih tinggi dibanding dengan tingkat inflasi di negara tetangga menjadikan tingkat bunga domestik riil menjadi tidak kompetitif sehingga sanggup memberikan tekanan pada nilai rupiah.

C. Peran Kebijakan Moneter Mengendalikan Inflasi

Mengingat kiprah spesifik yang diemban oleh Bank Indonesia mirip tersebut di atas, Bank Indonesia tidak sepenuhnya sanggup mengendalikan inflasi, terutama tekanan inflasi yang berasal dari sisi penawaran (cost push inflation). Bank Indonesia, melalui kebijakan moneter, sanggup mempengaruhi inflasi dari sisi permintaan, mirip investasi dan konsumsi masyarakat. Misalnya, kebijakan kenaikan suku bunga sanggup menge-‘rem’ pengeluaran masyarakat dan pemerintah sehingga sanggup menurunkan permintaan secara keseluruhan yang pada karenanya sanggup menurunkan inflasi. Selain itu, kenaikan suku bunga ini sanggup menguatkan nilai tukar melalui peningkatan (positive) interest rate differential. Demikian juga, Bank Indonesia sanggup mempengaruhi ekspektasi masyarakat melalui kebijakan yang konsisten dan kredibel. Harapannya ialah sasaran (target) inflasi Bank Indonesia diacu oleh masyarakat dan pelaku ekonomi sehingga inflasi yang terjadi sanggup sama atau mendekati sasaran inflasi. Apabila kondisi ini terjadi, maka biaya pengendalian moneter sanggup diminimalkan.

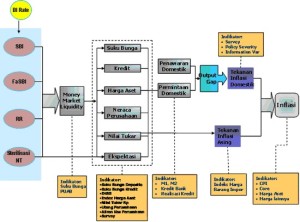

Secara teori, kebijakan moneter sanggup ditransmisikan melalui banyak sekali jalur (channel), yaitu jalur suku bunga, jalur kredit perbankan, jalur neraca perusahaan, jalur nilai tukar, jalur harga aset, dan jalur ekspektasi. Dengan melewati jalur-jalur tersebut, kebijakan moneter akan ditransmisikan dan kuat ke sektor finansial dan sektor riil sehabis beberapa waktu lamanya (lag of monetery policy) .

Selain kebijakan moneter yang bersifat “langsung” mirip di atas, bank sentral juga sanggup mempengaruhi tujuan karenanya secara “tidak langsung”, yaitu melalui banyak sekali regulasi dan himbauan (moral suassion) kepada sektor perbankan guna mempercepat prosedur transmisi kebijakan moneter.

Dalam melaksanakan pengendalian moneter Bank Indonesia diberikan kewenangan dalam memakai instrumen moneter berupa tetapi tidak terbatas pada (i) Operasi Pasar Terbuka (open market operation), (ii) penetapan tingkat diskonto (discount rate), (iii) penetapan Giro Wajib Minimum (minimum reserve requirement), dan (iv) pengaturan kredit atau pembiayaan.

D. Alasan Perubahan Kerangka Kerja Sebelumnya (Base Money Targetting)

Sejak dilepasnya sistem crawling band, Bank Indonesia mentargetkan base money (base money targeting) dalam kerangka kebijakan moneternya. Kerangka tersebut tidak terlepas dari upaya Bank Indonesia untuk menyerap kembali kelebihan likuiditas di perbankan sebagai dampak dari adanya proteksi likuiditas Bank Indonesia sebagai konsekuensi fungsi Bank Indonesia sebagai lender of the last resort. Kerangka kebijakan moneter dengan memakai kegiatan moneter ini diformalkan sebagai pecahan dari kegiatan IMF.

Base money targeting framework didasarkan pada teori kuantitas uang (quantity theory of money), yaitu MV=PY4 . Efektivitas kerangka ini sangat tergantung kepada stabilitas velocity uang beredar baik dalam jangka pendek maupun jangka panjang. Selain itu, framework ini akan berjalan baik apabila (i) hubungan antara base money dan inflasi stabil, dan (ii) bank sentral sanggup mengendalikan uang kartal.

Dalam pelaksanaannya, Bank Indonesia menghadapi permasalahan dalam memakai framework ini. Hal ini disebabkan oleh :

· Hubungan M0 dengan P dan Y tidak stabil, lantaran terdapat perubahan struktural pasca krisis5 .

· Seolah-olah terdapat dua nominal anchor, yaitu pencapaian sasaran inflasi dan target base money

· Respon kebijakan moneter cenderung backward looking.

· Cukup sulit mengendalikan base money, lantaran sebagian besar komponennya terdiri dari uang kartal yang perilakunya lebih dipengaruhi oleh permintaan (demand determined)6.

Berbagai perubahan-perubahan struktural pasca krisis antara lain ditandai dengan :

· Penerapan floating exchange rate yang mengakibatkan volatilitas nilai tukar yang lebih tinggi

· Restrukturisasi dan fungsi intermediasi perbankan terkait dengan kegiatan rekapitalisasi dan pergeseran portfolio aset dari kredit ke obligasi

· Permasalahan sektor riil yang menimbulkan turunnya permintaan kredit.

· Munculnya banyak sekali penemuan produk perbankan, diantaranya reksadana.

Studi di Bank Indonesia menyimpulkan bahwa jawaban adanya perubahan struktural di atas, kiprah suku bunga menjadi semakin penting (dibandingkan dengan uang beredar) dalam mempengaruhi inflasi. Untuk itu, perlu dilakukan peninjauan ulang dan perubahan formulasi kerangka kerja kebijakan moneter (monetary policy framework) Bank Indonesia yang selama ini telah dianut, dari pendekatan yang sifatnya pragmatis (eclectic approach) ke dalam suatu framework baru yang sesuai dengan prinsip-prinsip kebijakan moneter yang sehat (sound).

E. Prinsip-Prinsip Kebijakan Moneter yang Sehat

(i) Mempunyai satu tujuan selesai yang diutamakan (overriding objective), yaitu sasaran inflasi, sebagai kontribusi pokok kebijakan moneter dalam meningkatkan kesejahteraan masyarakat. Untuk itu, sasaran inflasi ditetapkan dengan mempertimbangkan pengaruhnya (trade-off) dengan pertumbuhan ekonomi.

(ii) Kebijakan moneter bersifat antisipatif atau forward looking, yaitu dengan mengarahkan kebijakan moneter yang ditempuh ketika ini diarahkan untuk mencapai sasaran inflasi yang ditetapkan pada periode yang akan tiba mengingat adanya imbas tunda (lag) kebijakan moneter.

(iii) Mengikatkan diri kepada suatu prosedur tertentu dalam membuat pertimbangan penentuan respon kebijakan moneter (constrained discretion). Dalam penetapan respon kebijakan moneter, bank sentral mempertimbangkan prakiraan inflasi, pertumbuhan ekonomi, serta banyak sekali variabel lain. Termasuk pertimbangan mengenai kebijakan ekonomi Pemerintah dalam kerangka koordinasi kebijakan moneter dengan kebijakan makro lain.

(iv) Sesuai dengan prinsip-prinsip tata kelola yang sehat (good governance), yaitu berkejelasan tujuan, konsisten, transparan, dan berakuntabilitas.

F. Inflation Targeting Framework (ITF)

Definisi ITF > ITF merupakan sebuah kerangka kebijakan moneter yang ditandai dengan pengumuman kepada publik mengenai sasaran inflasi yang hendak dicapai dalam beberapa periode ke depan. Secara eksplisit dinyatakan bahwa inflasi yang rendah dan stabil Merupakan tujuan utama dari kebijakan moneter. Sesuai definisi di atas, semenjak berlakunya UU No. 23/1999 Indonesia bekerjsama sanggup dikategorikan sebagai “Inflation Targeting lite countries”.

Alasan pemilihan ITF

1. Pemilihan kerangka kerja kebijakan moneter IT didasarkan atas beberapa pertimbangan sebagai berikut :

· Memenuhi prinsip-prinsip kebijakan moneter yang sehat (sound).

· Sesuai dengan amanat UU No. 23/1999 wacana Bank Indonesia sebagaimana telah diubah dengan UU No. 3/2004.

· Hasil riset memperlihatkan semakin sulit pengendalian besaran moneter.

· Pengalaman empiris negara lain memperlihatkan bahwa negara yang menerapkan ITF berhasil menurunkan inflasi tanpa meningkatkan volatilitas output.

· Dapat meningkatkan dapat dipercaya BI sebagai pengendali inflasi melalui komitmen pencapaian target.

1. Penerapan ITF bukan berarti bahwa bank sentral hanya menaruh perhatian pada inflasi saja, dan tidak lagi memperhatikan pertumbuhan ekonomi maupun kebijakan dan perkembangan ekonomi secara keseluruhan. Juga, ITF bukanlah suatu kaidah yang kaku (rule) tetapi sebagai kerangka kerja menyeluruh (framework) untuk perumusan dan pelaksanaan kebijakan moneter. Fokus ke inflasi tidak berarti membawa perekonomian kepada kondisi yang sama sekali tanpa inflasi (zero inflation).

2. Inflasi rendah dan stabil dalam jangka panjang, justru akan mendukung pertumbuhan ekonomi yang berkelanjutan (suistanable growth). Penyebabnya, lantaran tingkat inflasi berkorelasi positif dengan fluktuasinya. Manakala inflasi tinggi, fluktuasinya juga meningkat, sehingga masyarakat merasa tidak pasti dengan laju inflasi yang akan terjadi di masa mendatang. Akibatnya, suku bunga jangka panjang akan meningkat lantaran tingginya premi risiko jawaban inflasi. Perencanaan perjuangan menjadi lebih sulit, dan minat investasi pun menurun. Ketidakpastian inflasi ini cenderung membuat investor lebih menentukan investasi asset keuangan jangka pendek ketimbang investasi riil jangka panjang. Itulah sebabnya, otoritas moneter seringkali berargumentasi bahwa kebijakan yang anti inflasi bekerjsama ialah justru kebijakan yang pro pertumbuhan.

G. Sasaran Inflasi

1. Sasaran inflasi sebagai sasaran selesai kebijakan moneter ditetapkan oleh Pemerintah sehabis berkoordinasi dengan Bank Indonesia. Penetapan sasaran inflasi tersebut mempertimbangkan pengaruhnya terhadap pertumbuhan ekonomi (trade-off) dalam rangka meningkatkan kesejahteraan masyarakat.

2. Pemerintah sehabis berkoordinasi dengan BI telah memutuskan dan mengumumkan sasaran inflasi IHK untuk tahun 2006, 2007, dan 2008 masing-masing sebesar 8% ±1%, 6%±1%, dan 5,0%±1%. (Berdasarkan siaran pers : Rapat Koordinasi Bidang Makroekonomi tanggal 17 Maret 2006). Penetapan lintasan sasaran inflasi ini sejalan dengan keinginan untuk mencapai sasaran inflasi jangka menengah panjang sebesar 3% supaya Indonesia bisa bersaing dengan negara-negara Asia lainnya .

H. Indikator Kebijakan Moneter

1. Dalam merumuskan kebijakan moneter, Bank Indonesia akan selalu melaksanakan analisis dan mempertimbangkan banyak sekali indikator ekonomi, khususnya prakiraan inflasi, pertumbuhan ekonomi, besaran-besaran moneter dan perkembangan sektor ekonomi dan keuangan secara keseluruhan.

2. Demikian pula, Bank Indonesia akan selalu dan terus memperhatikan langkah-langkah kebijakan ekonomi yang ditempuh Pemerintah. Langkah-langkah koordinasi kebijakan yang selama ini telah berlangsung baik akan terus diperkuat dan ditingkatkan.

3. Analisis dan prakiraan banyak sekali variabel ekonomi tersebut dipertimbangkan untuk mengarahkan supaya prakiraan inflasi ke depan sejalan dengan kisaran sasaran inflasi yang telah ditetapkan.

I. Respon Kebijakan Moneter

1. Tujuan dan bentuk respon kebijakan moneter ialah sbb:

· Respon (stance) kebijakan moneter ditetapkan untuk menjamin supaya pergerakan inflasi dan ekonomi ke depan tetap berada pada jalur pencapaian sasaran inflasi yang telah ditetapkan (konsistensi).

· Respon kebijakan moneter dinyatakan dalam kenaikan, penurunan, atau tidak berubahnya BI Rate.

· Perubahan (kenaikan atau penurunan) BI Rate dilakukan secara konsisten dan bertahap.

1. Fungsi BI Rate sebagai sinyal kebijakan

· BI Rate ialah suku bunga instrumen sinyaling Bank Indonesia yang ditetapkan pada RDG triwulan untuk berlaku selama triwulan berjalan (satu triwulan), kecuali ditetapkan berbeda oleh RDG bulanan dalam triwulan yang sama. Dengan demikian, rate rata-rate tertimbang hasil lelang SBI pada setiap kali lelang SBI tidak lagi diinterpretasikan oleh stakeholders sebagai sinyal kebijakan moneter Bank Indonesia.

· BI Rate diumumkan ke publik segera sehabis ditetapkan dalam RDG sebagai sinyal stance kebijakan moneter (yang lebih terang dan tegas) dalam merespon prospek pencapaian sasaran inflasi ke depan.

· BI Rate digunakan sebagai contoh dalam pelaksanaan operasi pengendalian moneter untuk mengarahkan supaya Rata-Rata Tertimbang Suku Bunga SBI 1 bulan hasil lelang OPT (suku bunga instrumen liquidity adjustment) berada di sekitar BI Rate. Selanjutnya suku bunga SBI 1 bulan diharapkan mempengaruhi suku bunga PUAB dan suku bunga jangka yang lebih panjang.

1. Proses penetapan respon kebijakan moneter

· Penetapan respon kebijakan moneter dilakukan dalam RDG triwulanan.

· Respon kebijakan moneter ditetapkan untuk periode satu triwulan ke depan.

· Penetapan respon kebijakan moneter dilakukan dengan memperhatikan imbas tunda kebijakan moneter dalam mempengaruhi inflasi.

· Dalam kondisi yang luar biasa, penetapan respon kebijakan moneter sanggup dilakukan dalam RDG bulanan.

1. Dasar pertimbangan penetapan respon kebijakan

· BI Rate merupakan respon bank sentral terhadap tekanan inflasi ke depan supaya tetap berada pada sasaran yang telah ditetapkan. Perubahan BI Rate dilakukan terutama kalau deviasi proyeksi inflasi terhadap targetnya (inflation gap) dipandang telah bersifat permanen dan konsisten dengan informasi dan indikator lainnya.

· BI Rate ditetapkan oleh Dewan Gubernur secara diskresi dengan mempertimbangkan:

1. Rekomendasi BI Rate yang dihasilkan oleh fungsi reaksi kebijakan dalam model ekonomi untuk pencapaian sasaran inflasi, dan

2. Berbagai informasi lainnya mirip leading indicators, survei, informasi anekdotal, variabel informasi, expert opinion, asesmen fakto risiko dan ketidakpastian serta hasil-hasil riset ekonomi dan kebijakan moneter.

3. Respon kebijakan moneter dinyatakan dalam perubahan BI Rate (SBI tenor 1 bulan) secara konsisten dan sedikit demi sedikit dalam kelipatan 25 basis points (bps). Dalam kondisi untuk memperlihatkan intensi Bank Indonesia yang lebih besar terhadap pencapaian sasaran inflasi, maka perubahan BI Rate sanggup dilakukan lebih dari 25 bps dalam kelipatan 25 bps.

J. Operasi Pengendalian Moneter

1. Berbeda dengan pelaksanaan selama ini yang memakai uang primer, sasaran operasional pengendalian moneter ialah BI Rate. Dengan langkah ini, sinyal kebijakan moneter diharapkan sanggup lebih gampang dan lebih pasti sanggup ditangkap oleh pelaku pasar dan masyarakat, dan karenanya diharapkan pula sanggup meningkat efektivitas kebijakan moneter.

2. Pengendalian moneter dilakukan dengan memakai instrumen:

(i) Operasi Pasar Terbuka (OPT),

(ii) Instrumen likuiditas otomatis (standing facilities),

(iii) Intervensi di pasar valas,

(iv) Penetapan giro wajib minimum (GWM), dan

(v) Himbauan moral (moral suassion).

1. Pengendalian moneter diarahkan pula supaya perkembangan suku bunga PUAB berada pada koridor suku bunga yang ditetapkan. Langkah ini dilakukan untuk meningkatkan efektivitas pengendalian likuiditas sekaligus untuk memperkuat sinyal kebijakan moneter yang ditempuh Bank Indonesia.

K. Koordinasi dengan Pemerintah

1. Koordinasi dengan Pemerintah dimaksudkan supaya kebijakan moneter Bank Indonesia sejalan dengan kebijakan umum Pemerintah dibidang perekonomian dengan tetap menjaga kiprah dan wewenang masing-masing.

2. Koordinasi Bank Indonesia dengan Pemerintah dalam penetapan sasaran inflasi dilakukan sesuai dengan MoU yang telah disepakati antara Pemerintah (cq. Menteri Keuangan) dengan Bank Indonesia, diantaranya adalah:

· Bank Indonesia memberikan tawaran Sasaran Inflasi kepada Pemerintah selambat-lambatnya bulan Mei pada tahun sebelum periode sasaran inflasi berakhir.

· Dalam hal terjadi kondisi yang luar biasa sehingga Sasaran Inflasi yang telah ditetapkan menjadi tidak realistis dan perlu direvisa, maka Bank Indonesia memberikan tawaran perubahan Sasaran Inflasi sehabis berkoordinasi dengan Bank Indonesia.

1. Pentingnya keterlibatan Pemerintah dalam memutuskan inflasi didasarkan pada pertimbangan beberapa faktor. Pertama, tidak semua sumber inflasi di bawah kendali kebijakan Bank Indonesia. Kebijakan pemerintah turut menyumbang inflasi, diantaranya ialah penetapan administered price, upah minimum regional, honor pegawai negeri, kebijakan di bidang produksi sektoral, perdagangan domestik dan tata niaga impor. Kebijakan pemerintah lainnya (misalnya di bidang politik, keamanan, dan penegakan hukum) juga secara tidak eksklusif turut mempengaruhi inflasi. Kedua, kebersamaan komitmen pengendalian inflasi antara Pemerintah dan Bank Indonesia di atas kertas akan menjadikan sasaran inflasi lebih kredibel, lantaran menjadi “milik bersama”. Jika sasaran inflasi sangat kredibel, dalam arti Bank Indonesia dan Pemerintah dinilai akan bisa mencapainya, para pelaku ekonomi akan menyamakan asumsi inflasi mereka dengan angka sasaran inflasi tersebut. Bila kondisi ini terjadi, Pemerintah dan Bank Indonesia akan lebih gampang menurunkan dan menstabilkan inflasi dalam jangka menengah dan panjang, tanpa harus menelan biaya kebijakan yang terlalu besar.

2. Sebagai tindak lanjut, Bank Indonesia bersama Pemerintah telah membentuk tim penetapan sasaran, pemantauan, dan pengendalian inflasi (selanjutnya disebut Tim Pengendalian Inflasi) yang beranggotakan beberapa departemen teknis. Adapun kiprah tim tersebut antara lain meliputi pemberian usul mengenai sasaran inflasi, mengevaluasi sumber-sumber dan potensi tekanan inflasi serta dampaknya terhadap pencapaian sasaran inflasi, merekomendasikan pilihan kebijakan yang mendukung pencapaian sasaran inflasi, serta melaksanakan diseminasi mengenai sasaran dan upaya pencapaian sasaran inflasi kepada masyarakat. Diharapkan pembentukan Tim Pengendalian Inflasi ini akan meningkatkan koordinasi antara otoritas moneter dengan Pemerintah secara keseluruhan, sehingga sasaran inflasi menjadi tujuan bersama yang credible dan achievable.

3. Koordinasi Bank Indonesia dengan Pemerintah juga dilakukan dalam penetapan asumsi-asumsi makro untuk materi penyusunan RAPBN, baik melalui rapat koordinasi dengan Departemen Keuangan (dan instansi terkait) maupun dalam pembahasan dengan DPR.

4. Koordinasi Bank Indonesia dengan Pemerintah mengenai kebijakan di bidang perekonomian lainnya dilakukan dalam Sidang Kabinet maupun pertemuan-pertemuan lainnya sesuai dengan perkembangan dan permasalahan yang terjadi.

L. Transparansi

1. Kebijakan moneter dikomunikasikan secara berkesinambungan kepada masyarakat untuk meningkatkan dapat dipercaya kebijakan moneter dalam membentuk ekspektasi dan pencapaian sasaran inflasi.

2. Komunikasi kebijakan moneter meliputi pengumuman dan klarifikasi pencapaian sasaran inflasi, kerangka kerja dan langkah-langkah kebijakan moneter yang telah dan akan ditempuh, jadwal RDG, serta hal-hal lain yang ditetapkan oleh Dewan Gubernur.

3. Komunikasi kebijakan moneter dilakukan dengan cara termasuk dan tidak terbatas pada siaran pers, konperensi pers (terutama segera sehabis RDG Triwulanan untuk menjelasankan respon kebijakan moneter), publikasi (termasuk penerbitan “Laporan Kebijakan Moneter” atau “Inflation Report”), maupun klarifikasi eksklusif kepada masyarakat.

4. Komunikasi kebijakan moneter disampaikan kepada masyarakat luas termasuk dan tidak terbatas pada media massa, pelaku ekonomi, kalangan pakar dan akademisi.

M. Akuntabilitas

1. Pertanggung-jawaban kebijakan moneter disampaikan kepada dewan perwakilan rakyat untuk meningkatkan dapat dipercaya Bank Indonesia dalam melaksanakan kiprah dan wewenang yang telah ditetapkan dalam UU.

2. Pertanggung-jawaban kebijakan moneter dilakukan dengan penyampaian secara tertulis maupun klarifikasi eksklusif atas Laporan Kebijakan Moneter (“Monetary Policy Report” atau “Inflation Report”) secara triwulanan dan aspek-aspek tertentu kebijakan moneter yang dipandang perlu.

3. Laporan Kebijakan Moneter disampaikan pula kepada Pemerintah dan masyarakat luas untuk transparansi dan koordinasi.

4. Dalam hal sasaran inflasi untuk suatu tahun tidak tercapai, maka Bank Indonesia memberikan tawaran klarifikasi kepada Pemerintah sebagai materi klarifikasi Pemerintah bersama Bank Indonesia secara terbuka kepada dewan perwakilan rakyat dan masyarakat yang dilakukan paling lambat Februari tahun berikutnya.

N. Stabilitas Sistem Keuangan (SSK )